最近,关于中国企业软件产业的悲观气氛越来越严重,让很多人产生焦虑,中国企业软件产业还会好吗?真实的情况到底是什么样子?

笔者选择了中国20家上市软件企业的典型代表来分析。一方面是,截止4月30日,中国上市软件企业全部都发布了2023年的年报,而且很多软件企业也发布了一季报。随着最近几年监管越来越严格规范,上市软件企业信息相对透明。同时,为了更好地看到趋势,需要有时间的长度,所以选择了以最近三年的数据进行分析。希望能够管中窥豹,或许可以看到中国企业软件产业的现在和未来。

另外,由于中国上市软件企业数量已经非常大,目前选择这20家进行分析,希望尽量能够全面且有代表性。选择的软件企业类型有从事应用软件,也有从事工具软件;有集成商、纯软件外包商,也有咨询与软件服务商等等。在行业与领域方面,主要选择了金融、制造业、建筑房地产、医疗卫生等行业。

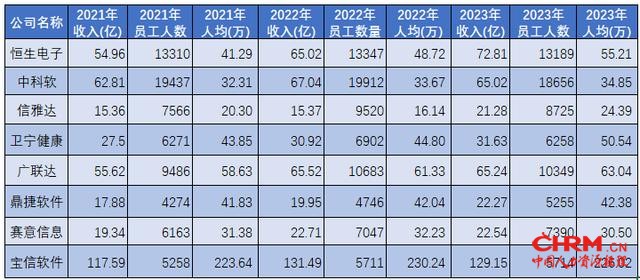

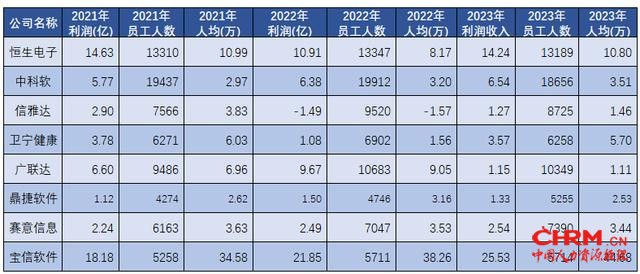

因为软件企业核心就是人才,所以选择了人均产值和人均利润这两个指标来进行分析。

对于从事企业软件的中国企业而言,业界通常有30万/人是及格,40万/人是良好,50万/是优秀的一种说法,如果有带有硬件产品或是工具类软件,则人均产值会有差异,此时就要根据人均利润等指标来对比分析。

对于用友、金蝶、致远互联、汉得信息这四家企业,用友、金蝶是综合类应用软件厂商,致远互联是协同软件,汉得是以咨询实施服务与自研泛ERP周边产品为主的企业。

用友人均产值在过去3年变化较大。在2021年人均产值42.53万,处在优良区间,2022年下降到36.49万/人,主要是加大了在高端管理软件领域的投入,包括研发人员数量增长导致人均产值下降。在2023年,企业员工数量减少,人均单产提高到39.26万。相信,随着BIP产品持续升级与成熟,企业员工数量进一步减少,人均产值会继续增加。在刚发布的2024年一季报中,已经明确员工数量已经比2023年末减少了1793人。

还有大家一直担心的利润减少,以用友为例,人均薪酬在2023年是25左右,以税前平均工资以及各类成本综合计算,减少一人就可以帮助企业节省35万左右。以一季度减少的1793人计算,暂不计算赔偿金,这样一年下来就可以为企业增加利润6.27亿左右。所以,对于拥有2万以上员工的企业,如果继续再减少员工数量,利润空间非常大,即使再减少2千人,也不到整体员工数量的10%。这样一计算,2023年亏损9.6个亿看似很大,实际上应该没有什么大问题,充沛的现金流才是关键,要知道用友定向增发约53亿人民币。如果看到一年有利润亏损就大喊失控,大概率不是制造焦虑,就是杞人忧天。

金蝶人均单产从2021年的36.02万,到2022年人均单产40.42万,再到2023年的人均产值44.99万,也不用惊讶。主要有两个因素。一方面,是金蝶中端软件和小微企业市场收入占比较大,以2023年收入为例,整体收入56.79亿,中端收入19.52亿,小微收入10.08亿,也就是这两块占到整体收入超过52%,这两块业务主要有渠道经营,利润会比较大,人均产值自然高。另一方面,中端和小微企业市场的收入模式的变化,以前的模式是经销商按进货价给产品厂商给付款,现在是用户直接付款给产品厂商,产品厂商再返佣金给经销商,模式一调整,假设人数不增加,但是产品厂商的整体收入就增加了,人均单产自然也增加了,所以增长速度也高。

金蝶仍然亏损,一部分是SaaS收入的周期,另一个原因是企业在投入到新一代产品研发时,都需要花大钱,哪家企业都一样。当然,金蝶现在的现金流也不错,不久前卡塔尔投资局战略投资了约2亿美元。

从这两家企业可以看到,构建服务大企业的应用软件与平台是非常耗费资金的,尤其是在技术发生重大变革的时候。而且,要面向大企业市场挑战高端管理软件,更要花费时间成本。

致远互联连续三年人均产值为40万左右,汉得信息连续三年人均产值是30万左右,比致远互联要少近10万。虽然这两家企业服务客户群体收入占比都比较大,差距原因是致远互联有自己的协同平台产品,而且是企业客户数字化需求的关键平与产品,而汉得信息重要核心业务是SAP的渠道服务商,虽然也有自己研发的产品,但是企业数字化的周边产品占多数。也说明人力实施与咨询价格上不去,越是企业数字化的周边产品,价格也上不去,符合市场规律。

宝兰德与东方通,通用基础软件中间件是这两家软件企业的核心业务。宝兰德从2021年的人均单产34.6万,提升到2023年的人均45.45万,重要原因是专注中间件领域,将基础软件的应用行业从电信运营商快速拓展到了金融领域,进而获得较大提升,在向其他领域开拓业务较少,而且也只围绕中间件展开,说明这个领域的产品还是有竞争力并且有利润的。

作为中间件传统的龙头,东方通在2023年收入出现下滑,主要原因是东方通拓展了其他业务,不光有中间件产品,还有安全及其他产品,导致中间件基础软件产品收入在2023年只有2.77亿,虽然比2022年的2.37亿有增长,但还是低于2021年时的3.33亿。其他扩张业务收入影响较大。这说明不管发生什么,企业都要保证自己核心产品的竞争力和市场营收。另外多说一下,好在东方通账上还有20多亿现金流。

对于神州信息和软通动力,软件外包是两家企业的重要收入。神州信息人均产值在2023年是77.24万,软通动力人均产值一直在20万左右。主要原因是神州信息有44%左右的收入是系统集成,卖硬件设备拉高了整体人均产值,软通动力是纯软件开发业务。虽然两家企业都宣传有软件产品,但从人均产值上看,产品也基本上是企业数字化的周边产品,卖不上价格。

神州信息虽然在软件服务方面同软通动力相似,但整体人均利润,神州信息比软通动力的1万元左右要高一倍,说明卖产品的系统集成,比卖人力外包与开发的利润要高。可以看出,知识型的人力成本仍然偏低。

在专注行业领域的软件企业中,恒生电子、中科软、信雅达主要面向金融行业。恒生电子人均产值从2021年的41.29万涨到2023年人均产值55.21万,一方面是员工人数不但没有增加反而减少,另一个重要原因是恒生电子的金融软件产品基本上是涉及金融的核心业务系统。因为是金融行业,所以人均利润也在2023年达到了10万/人左右。

中科软人均产值为34万左右,其中有接近20%是系统集成,如果没有这部分数据,纯软件收入应该在30万左右。信雅达同样专注金融行业,从2021年人均产值20.3万,提升到了现在的人均产值24.39万,原因仍然主要开发了行业产品,员工人数逐渐减少。

卫宁健康主要在医疗卫生行业提供服务,人均产值从2021年43.85万/人,提升到2023年的50.54万/人,一方面是因为卫宁健康有产品,另一方面是有硬件销售收入,此部分占整体收入在2023年达到了15%。可以看到,围绕客户销售更多产品将大幅提高人均产出比。

鼎捷软件和赛意信息虽然主要都服务制造业,两家企业的人均产值相差约10万左右。主要原因是鼎捷主要向制造业提供ERP和MES等软件产品,人均产值保持稳定,基本稳定在41万左右。赛意信息连续三年基本维持在人均产值31万左右,原因是有36%左右的收入在MOM产品上,约56%左右收入是作为SAP、Oracle、西门子等软件渠道的收入,还有一些泛ERP产品。可以看到,软件产品即使做经销商,经营商的价值仍然上不去。

广联达专注在建筑地产行业,核心业务是建筑成本核算工具,也称为造价计算工具,占整体收入79%,人均产值从2021年的58.63万提升到2023年的63.04万,人均产值相当高。说明在行业软件中的刚需工具,其软件人均产值高。但是,人均利润却从2021年的6.96万降到2023年的1.1万元,也说明行业景气对企业利润影响非常大。

宝信软件,主要服务钢铁行业并拓展到周边相关产业,目前市值是800多亿,妥妥的一个隐性冠军。人均产值连续三年基本稳定在220-230万之间,人均利润从2021年的34.58万,在2023年达到了44.6万,可以说让人大吃一惊。宝信软件从一家大型钢铁企业的信息部起步,1996年正式成立公司,从专注钢铁行业业务与工业软件开始,逐步发展到包括PLC为核心的自动化业务,以及机器人业务,产品和服务都是行业企业的核心产品与关键需求。

这也是当下众多央企成立数科公司的学习样本,也明白为什么会成立那么多 数科公司了。

金山办公、中望软件、华大九天、福昕软件都属于工具类软件。其中,金山办公主要是office软件,是通用工具;中望软件是CAD类工业软件;华大九天是EDA工业软件;福昕软件是专注PDF的相关软件。

从人均产值和人均利润看,这类软件企业都比前面的软件企业整体要好,似乎是成功的,但他们能够坚持到现在,经历的成长过程,包括生与死的考验,冷板凳的长度都不短。

金山办公核心产品WPS office,最早的创始人求伯君在1989年开发出1.0版后,到现在是35年,主要竞争产品是MS Office,成长史大家可以自行搜索补脑。

中望软件成立于1998年,面临的竞争公司与产品,是AutoCAD、PTC、法国达索CATIA、西门子的SolidEdge和NX等企业及其产品。从人均产值上看,连续三年都不如一些行业软件企业,其中重要的原因是从上市前的不到1000人,增加到2023年底的2118人,其中一半以上是研发人员,所以导致人均产值和人均利润下跌。要追赶上国外已经走过几十年的路,不容易。

华大九天成立于2009年,EDA产品面临的竞争对手是楷登电子、新思科技和西门子EDA,这三家企业占全球收入的市场份额为70%。同中望软件一样需要追赶,只是因为行业因素,产值较高。

福昕软件是2001年成立,到现在是24年历史,主要竞争产品是Adobe PDF相关软件。可以看到,虽然是Adobe生态链上的产品,但因为是工具,所以人均产值仍然非常高。这也是软件行业的特性。

从20家软件企业可以看到,行业不同相同类型软件收入不同,通用软件普遍低于行业软件,工具类软件普遍高于行业软件和应用软件,产品离企业数字化核心业务越近,门槛越高,人均收入和人均利润越高。要想增加一些收入,围绕客户可以不仅提供软件服务,也可提供更多服务,尤其是高价值的产品服务。

以前,国内的大客户和优质客户大多使用国外产品,随着信创的开始,现在给了国内软件企业机会,也就给了中国软件企业更多的时间和空间,这个过程肯定是艰苦的,时间也不会太短,如果不能坚持就会被淘汰,这是正常的。国外企业克服过困难,国内也要克服,对于软件企业是新蓝海,对于大企业则属于开着飞机换发动机,都难。而且,环境也发生了变化,不能拿着旧地图寻找新大陆,不能按以前的思路再来看中国软件产业的发展。

对于目前的情况,软件产业的兄弟姐妹们,所处行业与职业不同,肯定会有差异,会很辛苦,而且这才刚刚开始。但是,请相信勤劳勇敢的中国人民及其中的杰出代表知识分子吧,加油!