漫谈中国SaaS系列的文章停止更新很久了,上一次更新还是SaaS正处于风口的时候,这一年多以来,业界发生了很多事情,很多公司起起落落,投资人对企业服务的看法也经历了过山车一样的心情,在现在这样的一个时点,我认为有必要从一些最基本的原理出发,梳理一下SaaS公司,或者说企业服务公司的业务模型和估值逻辑,算是一个阶段性的总结。

一 企业SaaS的分发是线性模型

之前看愉悦资本戴汨的公众号,有一篇文章叫“什么限制了你的公司扩张1000倍”,文章主要翻译自James Mishra的Blog。 James总结了限制公司扩张的两个维度:产品生产和产品的分销难度,并依此列出了4种商业模式。在James Mishra看来,业务的可扩张性在产品和分销两个维度变化。 有些公司在两个维度都能轻松的扩张,而另一些公司则需要巨大的人力来生产产品然后分销它。

The Four Categories of Businesses 4种类别的业务

第一类模式是固定产品、固定分发,餐厅、诊所和律所都是这种,这种模式也可以有很大的规模,比如美国最大的诊所梅奥诊所,但这种模式的问题增长是,获取用户和服务用户都依赖于雇佣更多的人。第二类模式是可扩张产品、固定分发,很多传统高科技公司属于此类,比如波音、洛克希德马丁,然后Oracle和Salesforce也属于此类。第三类是固定产品、可规模化的分发,媒体大多属于此类,即使传统媒体,报纸也是一样。最后是可扩张产品、可扩张的分发,Uber、WikiPedia,都属于这类,当然,中国TMT领域这类产品很多,滴滴头条都属于这类。这四类模式从根本上定义了什么呢?从根本上定义了增长所需要的成本。

那么,我们不用考虑别的,我们只考虑中国SaaS现在的主流模型,面向Large Enterprise的付费SaaS,或者说软件,属于那种?答案很明显,就是图中我用红笔圈起来的Big-ticket Enterprise Software模型,而这属于第二类模式。这个模式是产品上可以轻松扩张,但是在分发上很难扩张的模型。什么意思呢?就是你研发产品这个过程是可以规模化的,但是销售产品这个过程在本质上是一个线性的模型,其规模随着人数增长而增长,就像是一个有中央厨房的餐饮连锁。

二 企业SaaS的主要成本是销售和市场成本

那么,研发和销售这两件事情,对于一个高科技公司的成本组成来说,究竟是怎样的一个占比呢?我记得很久之前做过分析,我当时截取了在美国IPO的一些科技公司,如New Relic、Zendesk、Splunk等企业,并分析了他们的成本组成,发现一个很有意思的规律,这些公司每年的销售和市场费用占总费用的80%。不但如此,在美国SaaS领域还有一个Magic Number,也就是说,美国SaaS领域主流观点认为,一个SaaS企业当年的销售收入和销售费用之比应该为1,这个1就是所谓的Magic Number。

Zendesk,销售和市场费用占比接近80%

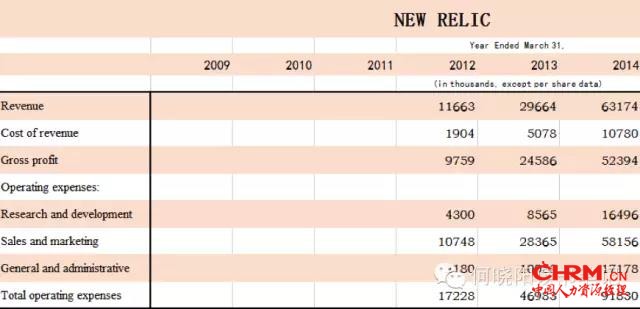

New Relic,销售和市场费用占比接近80%

BOX 2014年的营收是1.24亿美元,扣税之后营收是9800万美元,成本是2.56亿美元。研发成本4600万美元,管理成本4000万美元左右,营销费用是1.72亿美元左右,也是1比4的关系。

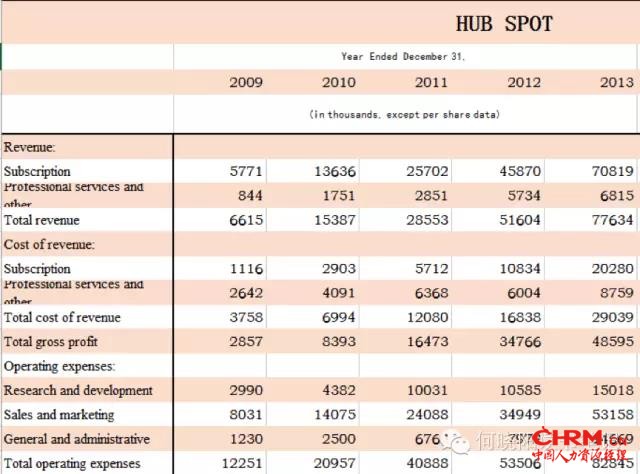

再看Hubspot,2013年的总收入是7700万美元左右,研发费用1500万,管理费用1400万,营销和市场的费用5300万美元。后者占比接近80%。

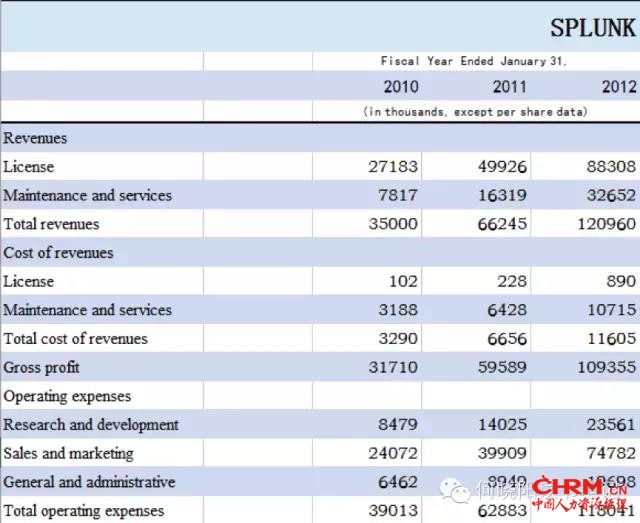

Splunk的销售和市场费用占比大约是70%。

那么,把第二段和第一段结合起来看,我们认为,一个SaaS公司到了一定规模以后,更像是一个餐厅、一个诊所,而不像一个TMT领域的其他的公司。这个SaaS公司80%的成本是没有办法Scale的,只能线性的成长。但这也没有问题,在这个模型下,依然有Oracle、Salesforce、ServiceNow等优秀的企业。只是,在这里,我们需要考虑另外一个问题,就是增长率的问题,或者说是时间的问题。中国SaaS究竟能够在多长的时间增长到多少收入,这是最本质的问题。抛开时间的因素,光速和爬行毫无区别。

三 企业的边际成本曲线决定了企业的业绩增长率

Tomasz Tunguz是美国红点的合伙人,他的博客是企业服务领域的堪称必读的站点。有一段时间,每当有SaaS公司IPO,他就会把S-1文件做一个总结,并和其他公司做一个比较。我们用他博客里的数据,说明一下,在美国做一个SaaS公司的一些通用逻辑。

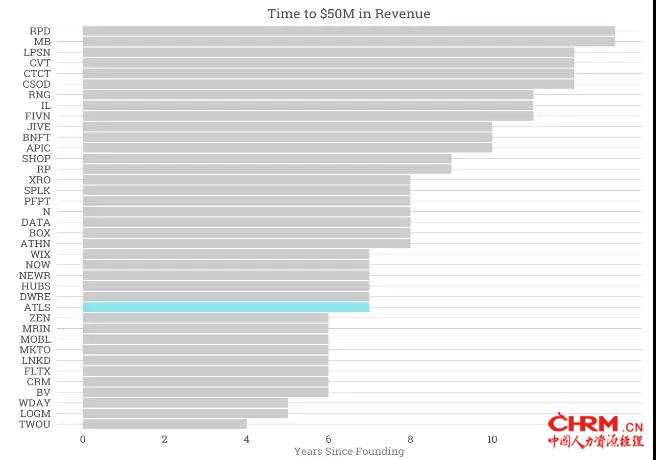

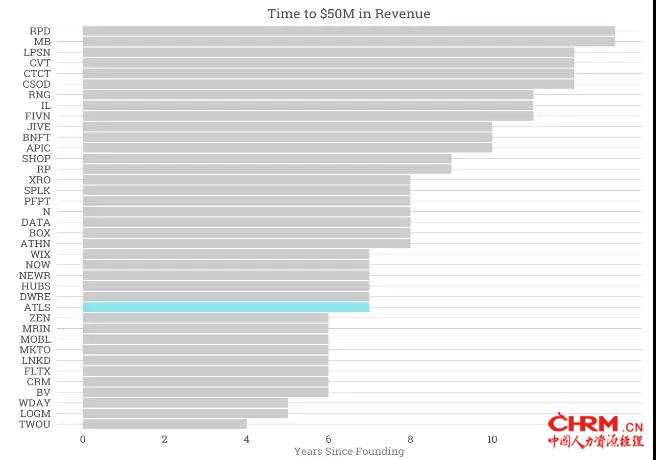

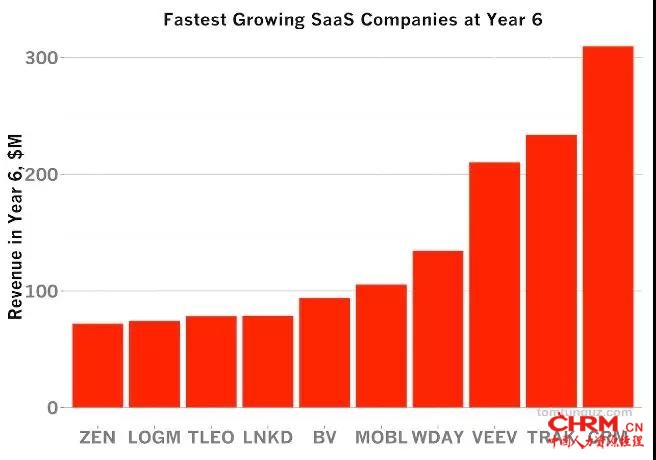

从上图可以看到,在美国,一个创业SaaS公司从零做到5000万美元年收入,用时并不相同。图上这些公司都是已经IPO的公司,因此并没有差公司混迹其中,这里都是好公司。这些好公司里里面,做到5000万美元年收入,最少的一家用时4年,最多的用时15年,平均大概需要7~8年时间。全球收入增长最快的10家公司是这样的,差不多6年做到接近一亿美元收入。

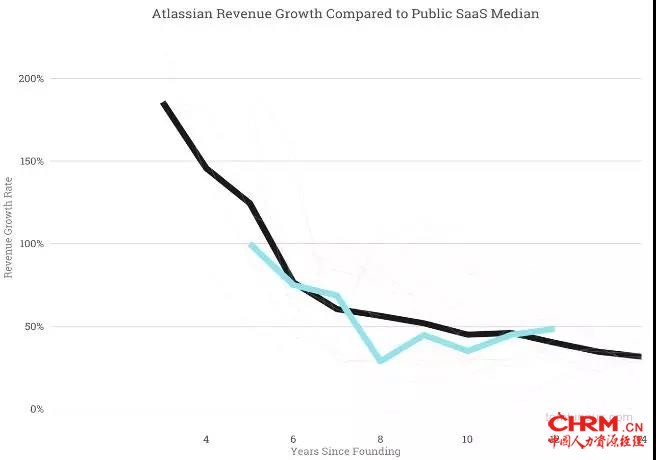

从这个图可以看到,一家SaaS公司的年收入增长率随着时间的推移,是在逐渐下降的,到成立之后的第九个年头,年收入增长率一般都已经低于50%了。为什么会有这种情况发生呢?或者说?为什么这种情况一定会发生呢?

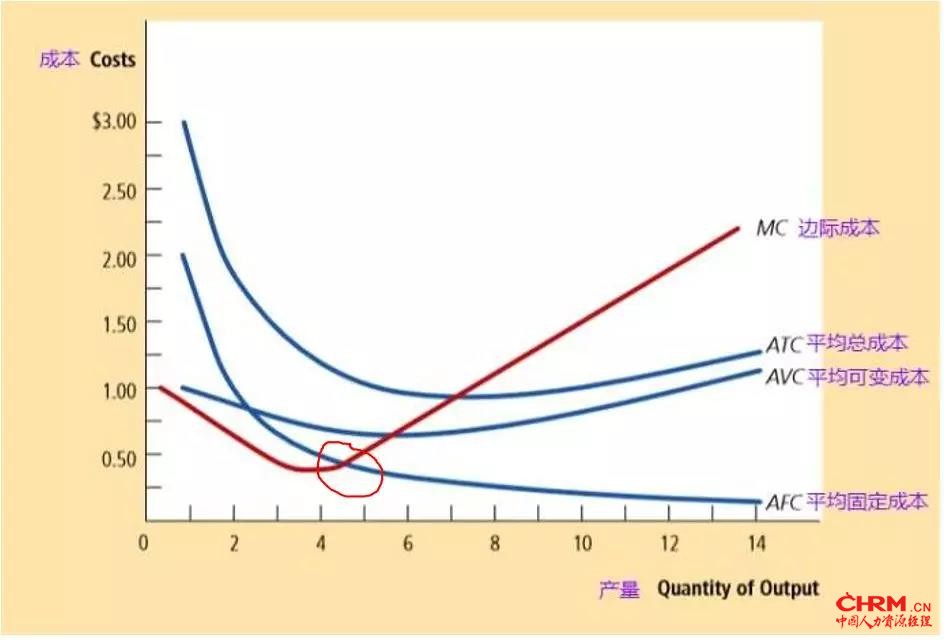

微观经济学原理三,理性人考虑边际量。在任何企业,边际成本曲线都如图中MC所示,都是先下降再上升的,边际成本曲线和平均总成本曲线在最低点相交。从这个点以后,企业的每一份产出增加,都伴随着效率的降低,边际成本上升的原因,主要是企业人多了以后的管理成本上升,沟通效率下降。我们知道,在SaaS领域,一般有另外一个数字,就是企业的年度增长率和亏损率之和,理想数字要小于50%。也就是说,100%的年度增长,往往伴随50%的亏损。从边际成本规律我们可以知道,如果追求200%的年度增长,则要把亏损控制在150%就几乎是不可能的,BOX就是一个例子,一般是100%的增长背后伴随着200%甚至300%的亏损的,这里有一条要记住,企业的资金是有限的。假如一个企业资金无限,那么理论上说可以达到的增速要比现实中的企业增速高很多,但并非无穷。

时间是有限的,资金是有限的,这是任何企业在定义发展的时候的两个主要考虑因素。企业不需要永远高速增长,在美国,好的SaaS公司能够用6~8年的时间做到一亿美元收入,然后就是一个10亿美元估值的IPO,也就是人们心目中的独角兽,这个时候公司规模大约600~1000人。IPO之后的企业,从获取的资金数量上又会上一个台阶,而且时间上更加从容,这就是为什么SaaS在美国人如此受到追捧的原因。但我们在这里,需要重新考虑一下中国的情况。

四 同时间同行业中美两国SaaS企业收入比例等同于中美人均GDP之比

在第一段里面我们已经了解,软件本质上是一个N倍增长的生意,一个软件公司的销售收入,和人数是成正相关关系的。Appdynamics在卖给思科的时候,年收入大约是1.5亿美元,员工数是1200人;New Relic IPO的时候,年收入6320万美元,员工人数是652人。所以,在美国,可以认为SaaS公司的每个员工平均产出10万美元以上的价值,软件公司,则一般在20万美元以上。在中国,这个数字应该是多少呢?从经验上看,跨国软件企业的销售人员所背负的销售任务,在美国如果是一百万美元,在中国则会变成一百万人民币。

我们认为,软件的本质是服务,是代替人的劳动,所以软件领域有ROI的概念,指的是购买软件的成本,和被软件代替的人的成本之比,ROI只有在大于一的情况下才有价值。以APM软件为例,在某一年Forrester调研了CA公司的一些用户,得出了APM软件的ROI大约是3倍左右。

在这个客户案例中,客户购买了总价为100万美元CA APM产品,而客户节约的成本,主要是总价100万美元的运维工程师工资和250万美元的研发工程师工资。

那么,我们不禁会想起一个问题,一直以来,CA的APM产品在中国销量并不太好,是不是因为在中国的某些情况下,APM的ROI是一个比1还要小的数字?

在同一个行业中,软件的最终销售价格取决于该行业的人工劳动价格。中美两国的劳动力成本是不同的,劳动力成本从微观经济学来讲,取决于比较优势原理,因此,我们怎么衡量中美两国在不同领域劳动力价格的差别呢?举一个简单的例子,在曼昆的微观经济学课本中有一个小的细节,讲到全球的商品是同价的,比如在巴黎买iphone和北京买iphone,价格应该相同,否则就会有套利,然而,在巴黎理发和北京理发的价格是不一样的。那么,是什么决定了巴黎和北京理发的价格呢?我们知道,一个国家的GDP,也就是国内生产总值,是同时衡量两件事,经济中所有人的总收入和用于经济中所有物品与服务产出的总支出,对一个整体经济而言,收入必定等于支出。因此,我们的人均GDP和美国的人均GDP之比,既可以看做是人均物品与服务占有之比,也可以看做是人均收入支出,也就是人均成本之比。

软件代替的是人的劳动,软件的价格取决于被代替的人的成本。因此,同样的软件,中美两国的价格之比,就等于两国的人均GDP之比,也就是基本上是1:6。又因为软件公司收入的本质就是价格乘以人数,所以最终收入之比也是1:6.

那也就意味着,同样的领域比如CRM或者HCM,用同样的时间,同样的人数,在中国我们大约只能得到一个销售收入为1/6的SaaS公司。

五 收入的增长天花板是中国SaaS的主要问题

我们已经证明,中美两国SaaS公司,收入存在一个1:6的比例。同样时间内,中国的SaaS公司的收入大约只能做到美国的1/6,而两家公司的人数是相同的,考虑到我们和很多2C的公司共用同样的程序员结构,成本上并非1:6。随着时间的推移,随着人员规模的扩大,增速会下降,因此,对于大多数公司来说,用6~8年的时间,也就能做到一亿人民币的确认收入,这个数字,就成了一个无形的天花板。在这个收入规模上,SaaS企业距离二级市场很远,无论是美国还是中国,这个规模都不容易完成合格的IPO。在中国,未弥补亏损条款,使得无论是2C企业还是SaaS企业都面临同样的问题,需要很长的时间将以往融资发展过程中形成的亏损弥补为正,然而,2C企业还可以选择美国市场,SaaS企业到目前并没有看到成功的案例,而且一亿人民币距离在美国合格IPO所需要的收入规模还有很长的距离。

假如我们把企业的发展分成三个阶段,从0到1,从1到10,从10到100,当然这些数字代表的是亿元为单位的收入,我们会发现,在美国这三个阶段相对比较连续,salesforce已经做到了100亿美元的年收入,完成了整个通关的过程,事实上,美国软件公司年收入过了10亿美元,公司就可以用一种并购式的做法来不断的增加产品,并且以极快的速度把收购来的产品卖给自己的每个客户,这才是企业服务公司最常见也最具威力的模式。美国CA公司就是这样的一个典型,CA自己并不做任何产品,但公司对科技领域的动向却很清楚,他们会在一个新的市场开始之后进行跟踪,并在爆发之前买到这个领域最好的创业公司,并在内部客户进行产品的复制。以这个模式,CA保持每年40亿美元的现金流。我认为这个属于无敌舰队模式,也就是说,如果能在中国做到CA这样的现金流规模(以人民币计算需要40亿),那么未来一步一步的并购,会有一条通向胜利的道路,就像Oracle那样,通过并购PeopleSoft、BEA、Sun等企业,一步一步走向辉煌。

但在美国最具威力的这个模式,在中国却不大容易走通,关键在于从1到10这个环节,在中国可能并不存在平滑的路径,可以让企业去走。在1亿这个数字上,企业已经用了很多年的时间,并没登录二级市场,没有足够多的资金,人才也会面临流失。对于资本来说,如果认定了这是一个和美国企业1:6估值的游戏,资本的支持力度会相当有限,因此,企业很难从1亿收入做到10亿收入,也就很难开启软件公司的无敌舰队模式。

六 1:19到底意味着什么

之前经纬美国创始人David Skok来中国访问,谈到一个1:19的数字,说美国2B比2C是1:1,中国则是1:19,我长久以来思索这个数字,我认为这个数字其实很有意思。中美两国的GDP大致差不太多,然而人均GDP差了很多。我们已经知道,中美两国2B企业,同时开始做的话,同样时间,中国企业的收入量是美国企业的1/6.那么2C呢?2C企业,以电商为例,交易的是商品,我们知道全球商品的价格是基本相同的,否则就会有套利,电商讲的是GMV,也就是多少用户购买了多少商品,商品价格相同,而中国用户数是美国的3倍。三六一十八,我认为差不多得出了这么一个1:19的数字。

在中国,其实商业路径的进化和美国有极大不同,中国的用户更偏向于为最终效果付费,而不是仅仅购买一个工具。任何软件公司,都必须在实际业务中找到自己的价值,帮助用户形成一个或业务或交易或操作上的闭环,才能最终以分润的形式得到更多的收入。在今天看中国SaaS,有可能B2B2C,或者是MarketPlace模式,才是中国SaaS企业最终应该走的路,当然,出海挣美元也是一条值得尝试的路径。